Cuộc đua tăng trưởng tín dụng trong bối cảnh này đang tạo ra những lo ngại. Bởi hoạt động ngân hàng dù muốn hay không vẫn phải bảo đảm đạt được mức lợi nhuận tối thiểu.

Cuộc đua tăng trưởng tín dụng trong bối cảnh này đang tạo ra những lo ngại. Bởi hoạt động ngân hàng dù muốn hay không vẫn phải bảo đảm đạt được mức lợi nhuận tối thiểu.

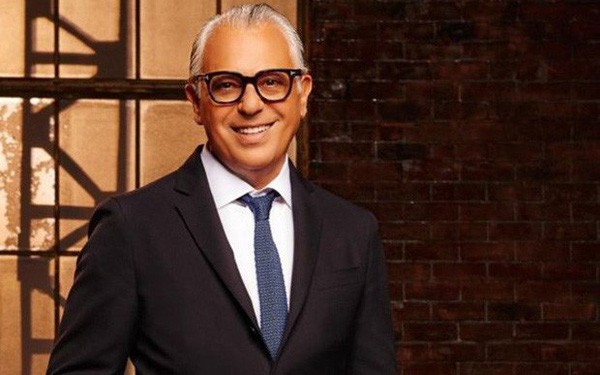

Trong khi các NHTM đang nỗ lực để hoàn thành chỉ tiêu tăng trưởng tín dụng của năm 2013, thì nhiều chuyên gia kinh tế lo ngại tình trạng nợ xấu sẽ lặp lại nếu tăng trưởng tín dụng tăng mạnh và không được kiểm soát rủi ro cẩn trọng. Chúng tôi đã có cuộc trao đổi với TS Trần Du Lịch – Thành viên Hội đồng Tư vấn Chính sách Tiền tệ Quốc gia xung quanh vấn đề này

Mục tiêu tăng trưởng tín dụng 12% mà NHNN đề ra đã gần hết hạn, với bối cảnh kinh tế như hiện nay, ông đánh giá tính khả thi thế nào?

Tôi cho rằng, mục tiêu này khó đạt được vì những nghịch lý tín dụng chưa được giải quyết. Để đạt được chỉ tiêu này thì tín dụng phải tăng trưởng rất mạnh trong quí 4/2013.

Thực tế hiện nay cho thấy không riêng gì các ngân hàng nhỏ, mà các NHTM lớn cũng khó tìm được các đối tượng có thể cho vay, nên tín dụng mới thấp.

Tuy nhiên nếu ép các chỉ tiêu tăng trưởng tín dụng nhanh, đối với các ngân hàng tiềm ẩn nhiều nợ xấu sẽ dẫn tới cả hệ thống bước vào “vết xe đổ”. Đơn cử chỉ nhìn qua chương trình vay cá nhân.

Hiện khách hàng không muốn vay vì không biết vay để làm gì. Các ngân hàng biết điều này nên hiện nay các chương trình cấp tín dụng ồ ạt qua thẻ tín dụng đang được họ ráo riết đẩy nhanh.

Tuy vậy, loại hình này luôn tiềm ẩn rủi ro cao. Khi khách hàng “nhắm mắt” vay bằng mọi giá thì chắc chắn khả năng thu hồi vốn sẽ khó khăn, nợ xấu khó xử lý vì không có tài sản thế chấp.

Mặc dù không công bố nhưng có NH cho biết nợ xấu từ thẻ tín dụng gần đây đã tăng gấp đôi do thu nhập của chủ thẻ giảm hoặc những khó khăn về tài chính cá nhân khiến khoản nợ “tiêu trước trả sau” trở thành gánh nặng. Nhiều trường hợp NH buộc phải thương lượng để thu hồi vốn tối đa trong khả năng chi trả của khách hàng, tránh kiện ra tòa vì món nợ không lớn.

Chính vì vậy mà mới đây cũng chính NHNN đã phải cảnh báo các NHTM về khả năng rủi ro của nghiệp vụ này.

Thực tế đã chứng minh, sau thời kỳ tăng trưởng tín dụng dễ dãi, hệ thống ngân hàng phải mất một thời gian dài để xử lý. Việc nợ xấu của các ngân hàng vẫn đang gia tăng trong giai đoạn cuối năm có thể là một chỉ báo.

Do vậy, theo tôi các ngân hàng không nhất thiết phải chạy theo mục tiêu tăng trưởng 12% và không nên cho vay bằng mọi cách. Nếu không cẩn trọng sẽ lặp lại việc “ôm” nợ xấu, tăng trưởng nóng như thời gian qua.

Ông có nói rằng mục tiêu tăng trưởng khó đạt được như kỳ vọng là do nghịch lý tín dụng chưa được giải quyết. Ông có thể nói rõ hơn điều này?

Một trong những nghịch lý chính là nằm ở sức khỏe của các DN. Rất nhiều vị giám đốc các DN được ngân hàng năn nỉ cho vay lãi suất 5-6%/năm nhưng họ lại không muốn vay. Vì vay xong tiền chẳng biết để làm gì. Ngược lại, có nhiều DN chấp nhận vay lãi suất 15%/năm thì không ngân hàng nào dám mở ví…

Mặt bằng lãi suất thời gian qua đã giảm rất nhanh, thậm chí đã về mức của những năm 2006 – 2007. Tuy nhiên, ở góc độ DN, nhiều giám đốc vẫn muốn lãi suất giảm thêm nữa. Nhưng theo tôi, với mặt bằng lãi suất đầu vào – huy động hiện nay, hệ thống các ngân hàng không thể giảm thêm nữa.

Báo cáo 9 tháng đầu năm của NHNN cho thấy tỉ lệ nợ xấu của toàn hệ thống vào NHNN là 4,58% tổng dư nợ. Có thể nhìn nhận vấn đề này thế nào, thưa ông?

Phải khẳng định thế này, VN đang phải đối mặt với khó khăn kép trong xử lý nợ xấu khi mà vừa phải xử lý các khoản nợ xấu trong quá khứ, vừa phải làm sao không để phát sinh nợ xấu. Nợ xấu trong tương lai sẽ tiếp tục phát sinh nếu như vấn đề sở hữu chéo, sở hữu chi phối lũng đoạn ngân hàng không được xử lý dứt điểm.

Công tác xử lý nợ xấu thời gian qua đã có được những chuyển biến ban đầu tích cực. Tổng nợ xấu được hệ thống NHTM xử lý bằng dự phòng rủi ro và đưa ra theo dõi ngoại bảng trong năm 2012 và 9 tháng đầu năm năm 2013 là hơn 86,3 nghìn tỉ đồng.

Bên cạnh đó, Công ty Quản lý và khai thác tài sản các tổ chức tín dụng (VAMC) trực thuộc NHNN mới được thành lập và đã tiến hàng mua nợ xấu của Agribank, SHB, SCB… và dự kiến những tháng còn lại tổ chức này sẽ mua khoảng từ 30-35 nghìn tỉ đồng nợ xấu trong năm 2013.

Tuy nhiên, tỉ lệ nợ xấu của thị trường tài chính VN còn lớn, tính đến cuối tháng 9 là 4,58% tổng dư nợ, tương ứng với hơn 139 nghìn tỉ đồng.

Như vậy, bên cạnh nợ xấu, thì thị trường tài chính còn đang đối mặt với thách thức lớn từ những khoản nợ “có khả năng” trở thành nợ xấu trong tương lai.

Theo ông, từ nay đến cuối năm yếu tố nào là “thủ phạm” nguy hiểm nhất có nguy cơ gây nên câu chuyện nợ xấu lần nữa?

Nếu ép các chỉ tiêu tăng trưởng tín dụng nhanh, đối với các ngân hàng tiềm ẩn nhiều nợ xấu sẽ dẫn tới cả hệ thống bước vào “vết xe đổ”.

Chuẩn bị cho “mùa” tín dụng cuối năm, các NHTM đang ồ ạt tung ra nhiều chương trình tín dụng ưu đãi để kích cầu vốn. Nhiều NH liên tục cạnh tranh khi đưa lãi suất vay xuống cực thấp đối với cho vay tiêu dùng.

Bên cạnh đó, nhiều NH đã xin nới “room” tín dụng. Đơn cử như mới đây, NamA Bank xin tăng “room” lên 30% để đón đầu nhu cầu vốn của DN dịp cuối năm. OCB, HDBank, SeABank… cũng đã được NHNN đồng ý tăng “room” so với chỉ tiêu được cấp đầu năm.

Có thể nói, cuộc đua tăng trưởng tín dụng trong bối cảnh này đang tạo ra những lo ngại. Bởi hoạt động ngân hàng dù muốn hay không vẫn phải bảo đảm đạt được mức lợi nhuận tối thiểu. Mà hiện các NH trong nước đang dựa vào lợi nhuận đến từ hoạt động tín dụng.

Do vậy, các NH đang dồn sức khai thác triệt để “mùa” sản xuất, tiêu dùng cuối năm để đẩy vốn ra nền kinh tế. Tuy nhiên, việc đẩy vốn vẫn là bài toán nan giải trong bối cảnh sức cầu yếu, DN không tha thiết mở rộng kinh doanh.

Hiện nay có tới 70-80% DN không đáp ứng được yêu cầu vay vốn. Vì vậy, nếu muốn đẩy tín dụng ra, thì chỉ có cách hạ chuẩn tín dụng, mà đây là điều không thể nên đành phải đẩy ra cho vay tiêu dùng.

Tuy nhiên cho vay tiêu dùng không phải dễ dàng gì và có những nguy cơ tiềm ẩn như đã nói ở trên, trong bối cảnh nền kinh tế phát triển tăng trưởng chậm như hiện nay.

Xin cảm ơn ông!

Theo Diễn đàn Doanh nghiệp