Lý thuyết tổng quát về việc làm, lãi suất và tiền tệ của nhà kinh tế học John Maynard Keynes có cho rằng trong trường hợp nếu các chính phủ không thể tìm ra được bất cứ biện pháp nào tốt để kiềm chế đà tăng của tỷ lệ thất nghiệp và sự suy yếu của lạm phát thì họ có thể tự tạo ra cầu bằng tiền ngân sách, ví dụ như bỏ tiền ra đầu tư vào xây dựng cơ sở hạ tầng, công nghệ…

Đây cũng chính là mục đích của chính sách lãi suất âm mà một số NHTW (BOJ, ECB, SNB – Thụy Sỹ, Sveriges Riksbank – Thụy Điển, Danmarks Nationalbank – Đan Mạch) đang thực hiện, đó là kích cầu cho nền kinh tế. Tuy nhiên chính sách lãi suất âm nhiều khả năng, mà phải nói là rất có thể sẽ trở thành một thất bại khác trong việc thực thi chính sách nới lỏng tiền tệ của nhiều NHTW trên thế giới.

Trước đó thì mặt bằng lãi suất điều tiết thị trường gồm lãi suất chiết khấu và lãi suất tiền gửi đã bị cắt giảm xuống mức thấp kỷ lục, quanh ngưỡng 0%, nhưng đều không có kết quả để giúp vực dậy tăng trưởng và lạm phát. Bên cạnh đó các NHTW cũng thực hiện cả nới lỏng định lượng lẫn nới lỏng định tính để bơm thanh khoản, cũng như kéo mặt bằng lãi suất trung và dài hạn trong nền kinh tế xuống.

QE đã có những điểm tốt như thúc đẩy được thị trường vốn tuy nhiên gần như tiền vẫn chỉ đang quay vòng vòng trên thị trường tài chính chứ chưa chảy vào nền kinh tế thực sự thông qua đầu tư hoặc tiêu dùng.

Các NHTW của Đan Mạch, Thụy Điển, Thụy Sĩ, Nhật Bản và khu vực đồng tiền chung Euro đều đang vin vào chính sách lãi suất âm sau khi không chịu nổi tình hình bế tắc hiện tại. Nhiều NHTW khác cũng đang muốn nhảy vào cuộc đua lãi suất này, trong đó có cả FED dù đang chuẩn bị quá trình siết chặt dần lãi suất chiết khấu và BOE.

Tìm hiểu thêm một chút về chính sách “Lãi suất âm” để tránh hiểu nhầm. Các NHTW điều tiết lãi suất trong nền kinh tế thông qua lãi suất cơ bản (discount rate – lãi suất mà NHTW áp dụng cho khoản vay họ cung cấp cho các NHTM) và lãi suất tiền gửi (deposit rate).

Discount rate không thể nhỏ hơn 0 vì đây là lãi suất cho vay ra, nếu nhỏ hơn không thì sẽ phá vỡ hệ thống ngân hàng, do đó chính sách lãi suất âm chỉ được áp dụng cho deposit rate.

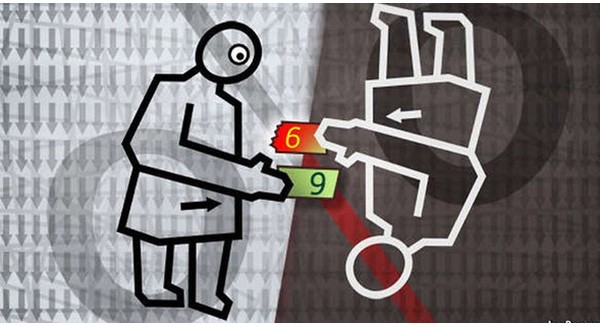

Như vậy thay vì các NHTM, tổ chức tài chính sẽ nhận được lãi suất đối với các khoản tiền gửi (ngoài khoản dự trữ tối thiểu) của mình tại NHTW thì giờ đây những sẽ phải nộp thêm tiền cho NHTW.

Mục đích của biện pháp này đó là buộc các NHTM, tổ chức tài chính thúc đẩy hoạt động cho vay tiền ra nền kinh tế thêm nữa, cũng như kéo mặt bằng lãi suất chung xuống, khuyến khích người dân giảm tiết kiệm tăng đầu tư chi tiêu.

Chính sách lãi suất âm với mục đích điều chỉnh hạ thấp các mức lãi suất trên thị trường tài chính qua đó giúp điều chỉnh lại tỷ suất lợi nhuận trên các khoản đầu tư bằng vốn đi vay trong nền kinh tế trong bối cảnh mức lãi suất thấp gần 0% chưa làm được điều này.

Tuy nhiên, lãi suất âm có thể gây ra những ảnh hưởng ngoài mong đợi, ví dụ như nguy cơ tạo bong bóng tài sản khi mà các khoản vay quá dễ dãi. Đồng thời lãi suất âm làm xói mòn lợi nhuận của các ngân hàng vì họ vừa phải chịu lãi suất từ NHTW vừa phải trả lãi cho người gửi tiết kiệm đồng thời phảii hạ lãi suất để đẩy mạnh nhu cầu vay vốn.

Hoạt động đẩy mạnh nhu cầu cho vay tạo ra rủi ro định giá tài sản thế chấp dễ dàng và bong bóng tài sản như trong thời kỳ mở rộng tăng trưởng tín dụng suốt mấy chục năm qua, đó cũng chính là nguyên nhân gốc rễ của cuộc khủng hoảng 2008 nếu không được giám sát chặt chẽ quá trình xác định, định giá tài sản thế chấp.

Ngoài ra chính sách lãi suất âm mà các NHTW áp dụng lên các khoản tiền gửi của các NHTM và thể chế tài chính, đặc biệt trong đó có các quỹ lương hưu, công ty bảo hiểm, những tổ chức này sẽ bị đánh lãi suất lên các khoản tiền gửi, trong khi nguồn thu chủ yếu của các quỹ này là từ lãi suất tiền gửi hoặc đầu tư.

Trong khi đó họ còn phải chi trả những khoản tiền khổng lồ trong tương lai. Điều này tạo ra sự bất hợp lý đến không tưởng, hậu quả tệ nhất đó là các quỹ lương hưu, công ty bảo hiểm sẽ phá sản, kéo theo vô số hệ lụy xã hội.

Tuy lãi suất âm hiện chỉ áp dụng với các khoản tiền gửi tại NHTW, nó có thể lan tới tiền gửi của người dân. Vì thế người dân có xu hướng rút tiền nhưng chưa chắc chuyển sang kênh đầu tư khác. Như vậy mục đích làm tăng nguồn cung tín dụng trong nền kinh tế sẽ bị xói mòn hoặc không đạt hiệu quả khi mà lãi suất tiền gửi thấp sẽ thúc đẩy tính “ưu chuộng thanh khoản” của người dân trong nền kinh tế.

Đây chính là vấn đề zero lower bound mà chính sách tiền tệ gặp phải khi mặt bằng lãi suất xuống mức quá thấp. Khi đó người dân sẽ muốn giữ tiền mặt, hạn chế chi tiêu vì thu nhập không tăng, hạn chế đầu tư các kênh khác do kinh tế ì ạch, ngân hàng mất nguồn vốn chủ lực – nguồn tiền gửi của khách hàng đối với hoạt động cho vay, kết quả cuối cùng là bài học của Nhật Bản sẽ lặp lại.

Và tới đây có thể kết luận rằng, từ những vấn đề đang gặp phải của nền kinh tế toàn cầu, của những nền kinh tế đầu tàu thế giới, từ những bế tắc mà các nền kinh tế này đang lâm vào thì có thể thấy chính sách lãi suất âm dường như chỉ là một biện pháp trấn an tạm thời, thậm chí cũng không trấn an được tâm lý. Có thể xem đây là những vùng vẫy cuối cùng của một kỷ nguyên kích thích kéo dài 10 năm qua. Một kỷ nguyên kích thích mới sắp sang trang.

Theo Trí thức trẻ/CafeF